Kuigi tulevase võlakriisi aeg, iseloom ja ulatus on prognoosimatu, on selle aset leidmine võlapõhise rahasüsteemi süsteemisisese loogika tõttu paratamatu. Kas kriis võiks kaasa tuua rahasüsteemi reformi või kullastandardi mingisugusel kujul taaskehtestamise, sõltub selle intensiivsusest ja sellest, mis positsiooni erinevad huvigrupid finantspoliitilises võitluses endale kätte suudavad võidelda, kirjutab Tavidi uudisteportaalis Adrian Bachmann, analüüsides maailma rekordilise võlakoormuse tekkepõhjusi ja tagajärgi.

Maailma finantsettevõtteid koondav Rahvusvaheliste Finantsküsimuste Instituut (IIF – Institute of International Finance) andis äsja avaldatud raportis teada, et planeedi võlakoorem on jõudnud ajaloo kõrgeimale tasemele. Viimaste andmete kohaselt on maailma koguvõlgnevus 252 triljonit dollarit, moodustades umbes 322% ülemaailmsest kogutoodangust.

IIF-i andmetel kasvas maailma koguvõlgnevus kõikide võlgnike klasside – majapidamised, finantsasutused, ettevõtted ja valitsussektori institutsioonid – läbilõikes 2019. aasta esimese kolme kvartali jooksul kokku 9 triljoni dollari võrra (see on enam-vähem võrdne Jaapani ja Saksamaa aastase kogutoodanguga). Instituudi hinnangul jätkab planeedi võlakoorem kiirenevas tempos kasvamist ka 2020. aastal, olles ajendatud madalate intressimäärade ning lõdva krediidipoliitika koosmõjust.

Rahvusvaheline Finantsküsimuste Instituut rajati 1983. aastal suurpankade algatusel sisuliselt lobigrupina, mille eesmärgiks on tagada selline rahvusvaheline finantsregulatsioon ja finantspoliitilised otsused, mis vastaks maksimaaselt suurte rahvusvaheliste pankade huvidele. Kuna institutsioon koondab endas maailma suurimaid finantskorporatsioone, siis valdab see täielikku ülevaadet globaalsetest finantsvoogudest, mis on suuresti selle liikmeskonna poolt kontrollitud. IIF-i ligi 450 liikme hulka kuuluvad enamus maailma suurimatest pankadest.

Olles eeskätt huvitatud finantssektori maksimaalsete kasumite tagamisest (2010. aastal globaalse finantskriisi ajal tuli IIF välja raportiga, mis manitses maailma riikide valitsusi hoiduma kriisi põhjustanud pankade rangemast reguleerimisest), on IIF ühtlasi huvitatud sellest, et globaalne finantssektor ei kuumeneks üle viisil, kus süsteemne kriis võiks ületada suurpankade tohutud poliitilised ressursid (pangandussektori mõjuvõim finantspoliitilise agenda üle on Läänes ja enamikes maailma riikides sisuliselt täielik) selle kriisi kontrollimiseks. Viimati leidis seesugune kriis aset 2008. aastal ning enne seda 1980ndatel, millele reaktsioonina IIF sisuliselt loodi.

IIF-i liikmeks olevad pangad kontrollivad maailma rahandust ning on piisavalt mõjuvõimsad, et sundida peaaegu kõiki maailma riike võtma vastu finantspoliitilisi otsuseid, mis garanteeriks kreeditoridele võlgade tagasimaksed ka siis, kui nende sotsiaalmajanduslik koguefekt riigile on ränk. Kõige tuntum näide lähiajaloost on Kreeka võlakriis, mil IIF esindas läbirääkimistel Kreeka kreeditoridest suurpankade huve.

IIF-i liikmeks olevad pangad kontrollivad maailma rahandust ning on piisavalt mõjuvõimsad, et sundida peaaegu kõiki maailma riike võtma vastu finantspoliitilisi otsuseid, mis garanteeriks kreeditoridele võlgade tagasimaksed.

Ent süsteemne, globaalne võlakriis, mille järelmiks oleks maailma reservvaluutade hüperinflatsioon ning võlasuhete ning nende poolt toestatud rahvusvahelise lisaväärtuse ringluse kokkuvarisemine ei oleks mitte üksnes IIF-i liikmeks olevate suurpankade huvides, vaid ka nende võimuses kontrollida. Mõjukad finantseliidid, kes mõistavad hästi mitte üksnes globaalse rahanduse, vaid ka geopoliitika toimemehhanisme, võiksid eksisteeriva süsteemi kokku varisedes minetada nii vara kui ka võimu.

Sellest tulenevalt koostab IIF regulaarseid raporteid, milles hinnatakse globaalse võlgnevuse kogutaset, selle muutusi, muutuste tempot ning leibkondade, ettevõtete ja riikide jätkusuutlikkust suurpankade ees eksisteerivat võlakoormat kanda.

Raportis mainitud summad on tasemel, millega tavainimestel – palgatöölisest miljardärini – kokkupuudet sisuliselt ei ole. Seetõttu võetakse maailma koguvõlgnevuse võrdkujuks maailma aastane kogutoodang.

Inimlikult tajutavasse mõõtkavasse viiduna võib maailma koguvõlgnevust ja kogutoodangut võrrelda üksikisiku kõikide finantskohustuste ning aastase sissetuleku suhtena. Globaalne võlakoormus, mis moodustab 322% planeedi kogutoodangust, on võrreldav 20 000 eurot aastas teeniva eraisikuga, kellel on võlgu kokku 64 400 euro eest. Ent peamiseks erinevuseks on see, et erinevalt võlgu olevast eraisikust saavad keskpangad raha juurde trükkida ning katta vanu võlgu uue rahaga – see ongi võlapõhise rahasüsteemi keskne toimemehhanism.

Võlapõhisel rahasüsteemil on kolm järelmi: esiteks võlamassi vältimatu kasv, teiseks paratamatu inflatsioon ning kolmandaks olukord, kus lõhe rikaste ja vaeste vahel kasvab üha suuremas tempos.

Võlapõhisel rahasüsteemil on kolm järelmit: esiteks võlamassi vältimatu kasv, teiseks paratamatu inflatsioon ning kolmandaks olukord, kus lõhe rikaste ja vaeste vahel kasvab üha suuremas tempos, näiteks USAs on jõutud olukorrani, kus riigi 3 rikkaimal mehel on rohkem vara kui poolel Ameerika elanikest.

Oluline on meeles pidada ka seda, et inflatsiooni tempot pidurdab oluliselt asjaolu, et elanike põhiosa ei kuulu kreeditoride klassi, kelle tarbimismustri muutused väljenduksid ka tarbijahinna indeksi kasvus, juhul kui inflatsiooninäitajaid koostataks teistel alustel. Rikkad saavad tõepoolest üha rikkamaks, ent kuna nad moodustavad elanikkonnast väikese ning ülirikkad mikroskoopilise protsendi, siis nende sissetulekute kasv ei väljendu mitte tarbijahinnaindeksi, vaid varade (aktsiate, kinnisvara, väärisesemete, kunsti) hindade suures kasvus.

Täpselt selline protsess on pärast viimast finantskriisi keskpankade poolt rahaturgudele lükatud rahamassi kaudu ka toimunud, peegeldudes nii väärtpaberite, maailmalinnade kinnisvara kui kunsti hindade kasvus kaugelt üle inflatsiooninäitajate vastaval perioodil. Eralennukite ja jahtide, aga ka finantsvarade hinnad ei kuulu paraku bensiiniliitri ja piimapaki kõrvale tarbijahinnaindeksi "korvi", mille alusel inflatsiooni mõõdetakse. Samuti mitte kinnisvara hinnad.

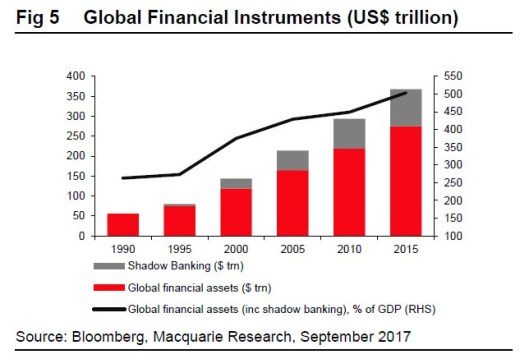

Protsessid, mis ei saa jätkuda, lõppevad. Jätkuda ei saa ka võlapõhine rahasüsteem, mis on krediidiraha maagia abil loonud hoomamatu müriaadi finantsvarasid, mille bilansiline väärtus ületab tänaseks kogu planeedi kinnisvara (280 triljonit dollarit) ja vallasvara (võimatu hinnata muul viisil kui väikese protsendina kinnisvara väärtusest) väärtuse.

Tootlikkusest pidevalt kiiremini kasvav võlakoorem jõuab vääramatult punkti, kus süsteem peab murduma ning paljude kümnendite jooksul välja kujunenud omandisuhted ja varalised hierarhiad varisevad osaliselt või täielikult kokku. Märgiks sellest on ka asjaolu, et kasvav osa maailma rikastest liigutavad üha rohkem varandusest finantsvaradest reaalvaradesse (kuld, kunstiesemed, turvatud kinnistud jne). Tegemist on sammuga, mille eesmärgiks on selgesti garanteerida materiaalne hüveolu ka olukorras, kus finantsvarade väärtus ongi kas täielikult või suures osas hävinenud.

Milline saab olema "kõrs", mis murrab globaalset võlakoormat kandva rahaturu selgroo, on võimatu prognoosida. Paljude analüütikute hinnangul oleks 2008. aasta võlakriisile järgnenud ajalooliselt pretsedenditu rahatrükk pidanud kaasa tooma nii dollari kui ka euro väärtuse tugeva kokkuvarisemise. Ent tänu asjaolule, et uus raha jäi nn "pangadussüsteemi sisse", piirdus sündmustik finantsapokalüpsise asemel globaalse majanduskriisiga ning suurimate pankade finantspoliitilise võimu võimendumisega.

Protsessid, mis ei saa jätkuda, lõppevad. Jätkuda ei saa ka võlapõhine rahasüsteem, mis on krediidiraha maagia abil loonud hoomamatu müriaadi finantsvarasid, mille bilansiline väärtus ületab tänaseks kogu planeedi kinnisvara (280 triljonit dollarit) ja vallasvara (võimatu hinnata muul viisil kui väikese protsendina kinnisvara väärtusest) väärtuse.

Järgmine kord ei pruugi nii "hästi" minna – eriti kuna hiilgav võimalus rahasüsteemi reformiks jäi 2008-2010 kasutamata. Investeerimis- ja kommertspangandust ei lahutatud, pankade reservimäärasid ei tõstetud ning Maailmapanga juhi "skandaalset" ettepanekut stabiliseerida rahasüsteem kullastandardi läbi ei võetud ammugi tõsiselt.

Kuigi tulevase võlakriisi aeg, iseloom ja ulatus on prognoosimatu, on selle aset leidmine võlapõhise rahasüsteemi süsteemisisese loogika tõttu paratamatu. Kas kriis võiks kaasa tuua rahasüsteemi reformi või kullastandardi mingisugusel kujul taaskehtestamise, sõltub selle intensiivsusest ning sellest, mis positsiooni erinevad huvigrupid finantspoliitilises võitluses endale kätte suudavad võidelda.

Suured kriisid (ka võlakriisid) nihutavad võimalikkuse piire. Ootuspärane on see, et kõike ja kõiki hõlmava finantskriisi puhul on kõige kindlamas positsioonis riigid, mis on energeetiliselt ja põllumajanduslikult maksimaalselt autonoomsed ja/või mille kullareservid on piisavalt suured, et katta kriitilisi tarneid välisriikidest. Sama printsiip kehtib rahasüsteemi kokkuvarisedes miniatuurse mudelina ka eraisikute tasemel, kus kuldmündid seifis või marjapõõsa all on ainus osa varaportfellist, mis jääb alles, kui investeerimiskonto väärtpaberid rahaturgude pöörlemise lõppedes oma väärtuse minetavad.

Artikkel avaldati algselt Tavidi uudisteportaalis.